-

行业资讯

INDUSTRY INFORMATION

【导读】 房地产行业薪酬水平并不是“城市越大越高”这么简单,而是由城市能级、项目类型(新房/代建/城市更新/存量运营)、企业性质(央国企/民企/平台公司)与绩效结构共同决定。本文面向房企HR、业务负责人与求职者,用统一口径回答:房地产行业全国主要城市薪酬水平现状如何——并给出6个岗位在北上深广杭成等城市的市场报价区间与差异原因,帮助你做定薪、谈薪与组织配置。

近两年行业从“规模扩张”转向“现金流与交付”优先,薪酬也同步发生结构变化:固定薪酬更强调岗位价值的稳定性,浮动激励更强调回款、利润、交付质量等可核算指标。现实矛盾在于:企业希望降本增效,但关键岗位又必须保留足够的市场竞争力——这也是很多HR在做城市分级定薪时最难拿捏的部分。

一、口径与样本:怎样读懂“主要城市薪酬水平”

把口径讲清楚,比直接报数字更重要;同一个岗位在不同企业与不同项目阶段,收入差异可以达到两倍。

1. 城市与岗位:本文为什么选“北上深广杭成 + 6个岗位”

本文把“全国主要城市”按招聘活跃度与房地产业态集中度,聚焦到北京、上海、深圳、广州、杭州、成都(覆盖一线与强新一线),用于建立可对比的城市标尺;其余城市(南京、苏州、武汉、西安、重庆、天津等)在趋势判断部分以“梯度规律”补充。

岗位选择遵循一个原则:覆盖房地产开发链条上最能决定成本、进度、产品与现金流的关键点,且岗位在各类房企(开发商/代建/城投平台/商办运营)普遍存在。6个岗位为:

- 土地拓展经理/主管(投拓)

- 项目经理/项目总(工程条线项目管理)

- 成本经理/主管(招采+成本)

- 设计经理/主管(产品+设计管理)

- 营销经理/招商主管(销售/渠道/去化)

- 财务BP/资金经理(资金计划、融资协同)

提醒一句:如果你的组织以“代建”为主,投拓与营销的权重会下降,项目管理与成本的权重会上升,后文的区间解读要按业态做校正。

2. 数据口径:用“招聘市场报价区间”替代“公司内部年包”

为了让数据更可复核,本文采用更贴近交易市场的口径:公开招聘信息与猎头报价中常见的税前月薪区间(不含或弱化年终、项目奖、跟投、股权等非标项),用来描述“此岗位在该城市大概率能拿到的基本盘”。

- 单位:税前月薪(K/月),以常见中位区间表达,不追求极端高点。

- 层级:以“3-8年经验的骨干/主管到经理层”为主;项目总等高层会在文字里单列上浮逻辑。

- 不适用场景:强提成的销售团队、带跟投的高层、个别项目奖金极高的阶段性岗位(例如极少数高周转去化窗口期)。这些情形的收入波动大,适合用“年包+浮动上限”另算。

二、全国主要城市房地产薪酬水平概览:差距在缩小,但分化更细

在行业调整期,城市之间“均值差距”未必显著扩大,但同城不同企业、同岗不同项目的差距在变大。

1. 主要城市薪酬梯度:一线高位稳定,新一线更看业态与企业性质

如果只看固定薪酬(不含激励),北上深通常仍处于高位;但杭州、成都等城市在代建、城市更新、产业园与商办运营的需求带动下,部分岗位的报价并不低,尤其是项目管理、成本与设计管理。

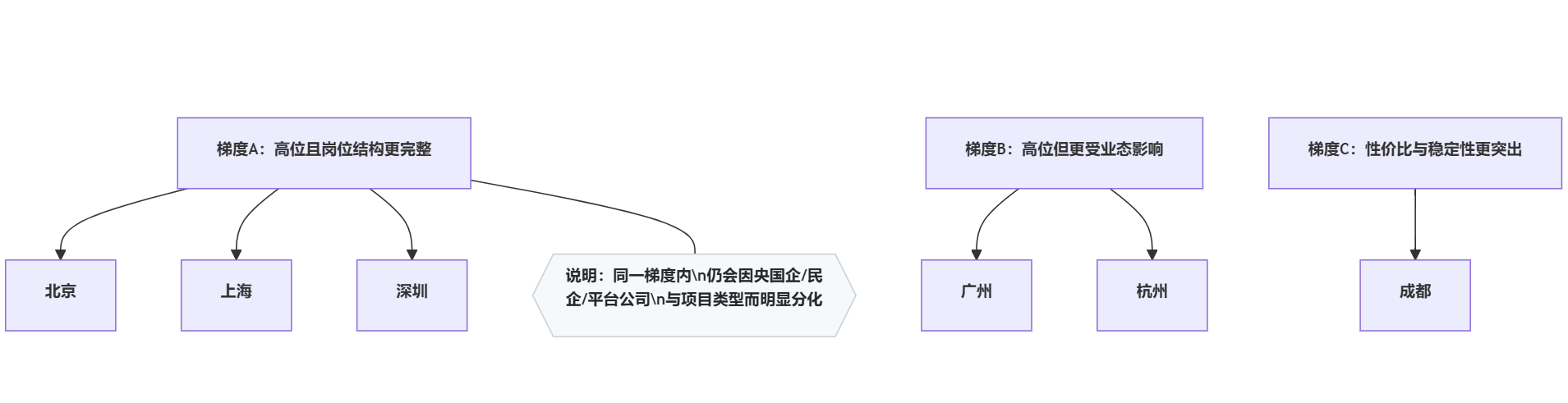

下面用“薪酬梯度”做直观呈现(以本文6岗位的固定薪酬报价综合判断,分为A/B/C三档,并非绝对高低、而是招聘市场的常见体感):

从实践看,这个梯度背后有一个“隐藏变量”:岗位所服务的现金流模式。销售回款驱动的组织,营销岗位波动更大;代建与存量运营驱动的组织,工程与成本的稳定性更强。

2. 薪酬差距由哪些因素决定:不是房价,而是“利润与风险谁来背”

很多人会用房价解释薪酬,但在房地产行业里,更接近真相的解释是:利润空间、交付风险与合规风险由谁承担。

边界条件也要说清:若某城市以“平台公司+国企项目”为主,即便名义薪酬不算最高,稳定性、社保公积金缴纳基数、补充福利会把总回报拉回可比区间;反过来,若企业把奖金强绑定业绩,名义月薪高也可能“年终归零”。

三、6个岗位数据:主要城市常见报价区间与差异原因

下面给出6个岗位在六城的税前月薪(K/月)常见区间,并解释“为什么是这个价”,以及谈薪/定薪时最容易踩的坑。

注:区间为招聘市场常见报价,默认不含年终与项目奖;同岗若带团队规模更大、项目体量更大或承担更强合规责任,通常上浮10%-30%。

1. 土地拓展经理/主管(投拓):上限取决于“拿地能力是否可复制”

投拓薪酬在一线城市通常更高,但行业调整后更强调“可核算成果”:研判、测算、资源整合与投委通过率,单纯“资源型关系”在合规压力下溢价下降。

| 城市 | 常见税前月薪区间(K/月) | 市场特征提示 |

|---|---|---|

| 北京 | 25–40 | 城市更新、平台合作多,合规要求高 |

| 上海 | 25–40 | 结构更偏存量与综合开发,测算能力权重高 |

| 深圳 | 25–42 | 项目稀缺、竞争激烈,结果导向强 |

| 广州 | 22–35 | 区域分化明显,番禺/黄埔等板块差异大 |

| 杭州 | 22–38 | 民企与平台并存,节奏变化快 |

| 成都 | 18–30 | 以区域深耕为主,稳定性相对更强 |

机制解释:投拓本质是把不确定性提前“折现”,因此企业愿意为可验证的方法论付费(测算模型、合作方案设计、风控条款),而不是为“信息”付费。

提醒:如果企业把投拓与跟投绑定,月薪可能不高但总收益上限更大;谈薪前务必问清跟投条件与退出机制。

2. 项目经理/项目总(工程项目管理):交付周期越紧,溢价越硬

工程条线在调整期反而更“刚需”:保交付、降返修、控索赔、协同总包与供应商。城市差异体现为项目密度与监管强度,一线更强调多方协调能力。

| 城市 | 常见税前月薪区间(K/月) | 市场特征提示 |

|---|---|---|

| 北京 | 28–45 | 质量与合规要求高,跨主体协同多 |

| 上海 | 28–45 | 标准化与精细化管理成熟,偏体系能力 |

| 深圳 | 30–48 | 工期与成本压力大,对交付结果敏感 |

| 广州 | 25–40 | 项目类型多样,公建与综合体比例更高 |

| 杭州 | 25–42 | 代建需求带动,甲方管理能力溢价上升 |

| 成都 | 20–35 | 规模不小但节奏相对可控,强调现场管控 |

机制解释:项目经理的价值主要在“把风险留在施工端而不是业主端”,其溢价来自进度、质量、安全、成本四条线的平衡。

提醒:若岗位职责仅是“现场驻场+报表”,而不掌握关键分供与变更权限,薪酬上限会明显降低。

3. 成本经理/主管(成本+招采):行业越紧,成本岗越接近核心岗位

成本岗的市场价格近两年趋于坚挺,原因是企业普遍在做“利润修复”:从方案端、招采端、签证变更端挤出可核算空间。城市差异不只在工资,更在“能否做穿透式成本”。

| 城市 | 常见税前月薪区间(K/月) | 市场特征提示 |

|---|---|---|

| 北京 | 25–42 | 合同与审计链条长,合规与证据链能力重要 |

| 上海 | 25–42 | 体系化强,适合做标准化与指标穿透 |

| 深圳 | 25–45 | 变化快、索赔多,谈判与反索赔能力溢价高 |

| 广州 | 22–38 | 区域差异显著,偏实战型招采 |

| 杭州 | 22–40 | 代建/平台项目多,边界与权责清晰度影响价格 |

| 成都 | 18–32 | 人才供给相对充足,溢价主要给“能落地的人” |

机制解释:成本岗的难点在于把“账面成本”变成“可执行成本”,因此对招采策略、合同条款、过程签证证据链要求越来越高。

提醒:若企业成本体系不成熟、授权不清,成本岗容易背锅但难出成果,入职前应要求明确权限与流程。

4. 设计经理/主管(产品+设计管理):从“审图”走向“产品经营”

设计岗的价值在于:把产品力与成本、交付、营销口径打通。行业调整后,纯“图纸管理”岗位溢价下降,能做产品定位与成本平衡的设计管理更受欢迎。

| 城市 | 常见税前月薪区间(K/月) | 市场特征提示 |

|---|---|---|

| 北京 | 22–38 | 政策与审查严格,公建/综合体占比更高 |

| 上海 | 22–40 | 产品细分多,精装与体验细节要求高 |

| 深圳 | 24–42 | 高密度项目多,技术复杂度提升 |

| 广州 | 20–35 | 设计资源丰富,但对落地协同要求更高 |

| 杭州 | 20–38 | 改善型产品与代建并存,定位能力重要 |

| 成都 | 18–30 | 以本地化产品为主,强调效率与成本平衡 |

机制解释:设计岗最容易被低估的能力是跨专业协同与前置风险控制(比如把机电、幕墙、景观的成本与工期影响在方案阶段说清)。

提醒:如果组织把设计定位为“服务部门”且缺乏产品决策权,薪酬很难拉开与乙方设计院的差距。

5. 营销经理/招商主管(销售/去化):收入分布最不稳定,关键在激励口径

营销在不同城市的固定月薪差异没想象中大,但“年收入差距”巨大,取决于提成比例、结算口径(签约/回款)、项目去化难度与团队资源。

| 城市 | 常见税前月薪区间(K/月) | 市场特征提示 |

|---|---|---|

| 北京 | 18–35 | 高总价项目多,转化链路长,资源型能力更重要 |

| 上海 | 18–35 | 产品分层细,线上线下协同要求高 |

| 深圳 | 18–38 | 波动大,强结果导向,提成结构差异极大 |

| 广州 | 16–30 | 渠道生态成熟,项目差异决定上限 |

| 杭州 | 16–32 | 节奏快,打法迭代快,强运营型营销更吃香 |

| 成都 | 14–25 | 相对稳定,但更依赖本地渠道与口碑 |

机制解释:营销岗位的溢价本质来自“把不确定的成交转成确定的回款”,因此企业会把浮动做重;当市场走弱时,营销固定薪酬往往不会大涨,但会出现更强的结构化考核。

提醒:谈薪时必须问清提成触发条件、结算周期、回款口径与封顶规则,否则同样月薪下的年收入可能差一倍。

6. 财务BP/资金经理(资金计划、融资协同):现金流话语权带来溢价

在“现金流优先”的周期里,资金岗的价值上升明显:不仅是编预算,更要能做资金滚动预测、项目资金平衡、融资方案协同与风险预警。城市差异体现为融资资源与监管环境,一线通常更高。

| 城市 | 常见税前月薪区间(K/月) | 市场特征提示 |

|---|---|---|

| 北京 | 22–40 | 平台与总部集中,融资协同机会多 |

| 上海 | 22–40 | 金融资源丰富,要求模型与合规能力 |

| 深圳 | 22–42 | 现金流压力敏感,节奏快、要求强 |

| 广州 | 20–35 | 区域分化,平台公司与民企差异大 |

| 杭州 | 20–38 | 民企治理差异大,资金岗的“规则制定”能力重要 |

| 成都 | 16–28 | 稳健为主,溢价更多给到项目资金统筹能力 |

机制解释:资金岗的核心产出是“提前暴露风险”,其溢价来自预测准确率与跨部门推动能力,而不是账务处理效率。

提醒:若企业融资高度依赖集团或股东,资金岗更像执行岗;若企业项目自平衡压力大,资金岗更接近业务核心。

四、市场变化与2026趋势判断:固定更“实”,浮动更“硬”

如果用一句话概括现状:薪酬没有系统性崩塌,但从“抢人溢价”转向“能力溢价”,且激励越来越可核算。

1. 从“普调”到“结构性调薪”:钱往关键风险点移动

过去行业景气时,很多企业习惯用普调覆盖通胀与人才保留;现在更常见的是结构性做法:

- 工程、成本、资金等“风险收敛岗位”更容易拿到保留性调薪或津贴;

- 投拓、营销更多采用“基本盘+高浮动”,并强化回款/利润/投委通过率等硬指标;

- 非核心职能岗更强调效率与共享,薪酬增长空间收敛。

反例提示:当某城市进入明确的增量周期(例如城市更新窗口、产业导入带来新增项目),投拓与设计的溢价会阶段性回升,但通常持续时间不长。

2. 业态重排:代建、城市更新、保障房与存量运营改变岗位价格

从招聘侧看,岗位需求正在从“拿地-开盘-去化”的单一路径,扩展到多路径并行:

- 代建:项目管理与成本更强势,强调甲方管理与合同边界。

- 城市更新:投拓与法务合规协同更紧,方案与资金测算更复杂。

- 保障房/租赁住房:资金与运营协同更关键,强调长期现金流。

- 存量商办/产业园运营:营销从“卖房”变成“招商+运营”,能力模型变化,薪酬结构也会变化。

这里可以把行业岗位价值的重心变化理解为“从前端扩张转向中后端兑现”——像把预算从获客转到履约,逻辑更偏项目制与运营制。

3. 组织形态变化:总部收缩、区域平台化,带来“同城不同价”

同一个城市里,薪酬差距扩大的主要原因是组织形态变化:

- 总部岗位缩减后,少量总部核心岗更贵;

- 区域平台承接利润与交付责任,平台关键岗也会变贵;

- 一些企业通过外包/咨询化/共享中心压缩职能岗,导致职能岗报价下行。

不适用场景:如果企业是强央国企体系,薪酬未必对标猎头市场的上沿,但会通过福利、编制稳定与职级晋升兑现总回报。

五、企业与个人怎么用这些数据:把“区间”变成“策略”

同样一组区间数据,企业和个人的用法不同;关键是把薪酬与业务目标、风险承担方式对齐。

1. 企业端:用“城市分级 + 岗位风险点”做定薪与激励

对房企HR而言,更可落地的做法通常是三步:

- 城市分级定薪带:按A/B/C梯度设宽带,不用每城单独做一套;

- 岗位风险点加价:工程(交付)、成本(利润)、资金(现金流)设置稀缺津贴或保留金;

- 激励口径统一:营销看回款,项目看交付质量与成本偏差,投拓看投委通过率与落地回报,避免口径不一致引发内部博弈。

副作用提示:如果激励指标过多、计算复杂,最后会变成“不可解释的奖金”,既影响士气也影响合规;宁可少而硬、可复核。

2. 个人端:选城市不是选“高薪”,而是选“可兑现的薪酬结构”

对候选人来说,谈薪建议从四个问题入手:

- 这份薪酬里固定与浮动各占多少?浮动触发条件是什么?

- 你的岗位是否掌握关键权限(签证变更、招采策略、资金计划、关键分供等)?

- 企业的业务模式是什么(开发/代建/更新/运营)?你的能力是否匹配模式?

- 同城对标对象是谁(央国企平台、区域龙头、民企项目公司)?不同对标意味着风险与回报结构不同。

提醒:如果你追求稳定,成都、广州的部分平台型岗位可能总回报不输一线;如果你追求上限,深圳、上海的强业绩岗更容易“拉开差距”,但波动也更大。

结语

回到开篇问题——房地产行业全国主要城市薪酬水平现状如何:整体呈现“一线高位、新一线分化、同城差距扩大”的格局,薪酬从“行业红利”转向“岗位能力与风险承担”的定价。

可执行建议(给企业与个人都能用):

- 先定口径再谈对标:固定薪酬、年终、项目奖、提成口径必须拆开,不然数据会失真。

- 按业态校正岗位价值:代建看工程/成本,城市更新看投拓/合规/资金,存量运营看招商与运营。

- 把钱投向风险收敛点:交付、成本、资金三类岗位在调整期更值得做保留性配置。

- 用简单可核算的激励替代复杂模型:指标少、口径硬、过程可复核,才有执行力。

- 候选人谈薪先问“兑现机制”:同样的月薪,因回款口径、结算周期与权限不同,年收入可能差一倍。