-

行业资讯

INDUSTRY INFORMATION

【导读】

金融机构最擅长“算账”和“衡量价值”,却常常对内部的绩效考核系统“算不明白、管不顺”。金融行业企业绩效管理现状如何?表面上是高薪酬、高激励、高目标,背后却隐藏着目标解码失真、激励与风险错配、员工发展被忽视等一系列系统性矛盾。本文在梳理金融行业绩效管理的四大典型特点基础上,深入拆解N个核心挑战,并结合绩效管理数字化趋势,提出以数据打通、持续反馈和智能分析为支点的破局路径。

金融业一向被视为“高薪+高压”的代名词。某研究机构的薪酬白皮书早在2014年就提示:金融行业在高管和中层干部层面的总现金收入,显著高于多数其他行业,浮动绩效奖金在薪酬结构中的占比尤为突出。这意味着,绩效结果几乎直接决定了从业者的收入和职业走势。

然而,另一组数据却并不光鲜。《中国企业绩效管理成熟度报告》显示,不少企业(包括大量金融机构在内)在绩效管理上投入了大量时间——从指标设计、表格填报,到评分校准、排名汇总——却有约四成企业坦言“投入与产出不成正比”。同一报告还指出:员工参与积极性是绩效管理中最薄弱的一环,对员工成长给予足够关注的企业只占少数,信息化支撑绩效管理的组织比例也非常有限。

如果说金融机构的业务世界是利用模型与数据去定价风险、配置资源,那么一个刺眼的对比就在于:在理应最精通“衡量价值”的金融行业,其内部的绩效管理体系却时常陷入低效、僵化甚至被员工抵触的困境。

笔者在与多家银行、证券、保险和消费金融机构交流时,反复听到类似困惑:

- 业务条线抱怨:指标“头重脚轻”,只看结果不看过程;

- 风控与合规条线担心:绩效导向诱发短期冒险;

- 职能部门则更直白:KPI一上来,就成了“变相扣工资”。

问题不再是“要不要绩效管理”,而是金融行业企业绩效管理现状如何演化为今天这种“高耗低效”的状态?这些问题背后到底是指标设计问题、文化问题,还是技术基础问题?

下面的分析,将沿着这样一条路径展开:先描绘金融绩效管理的“四重面孔”,再拆解光鲜背后的N个系统性矛盾,最后落在以数字化为支点的破局方向上。

一、金融绩效管理的“四重面孔”:现状与典型特点

从表面看,金融机构的绩效管理框架并不复杂:有目标、有指标、有打分、有奖金分配。但如果从战略、风险、人力与技术多个维度去审视,就会发现:金融行业绩效管理是一套“多属性叠加”的复杂系统,至少呈现出“四重面孔”。

本模块的核心结论是:

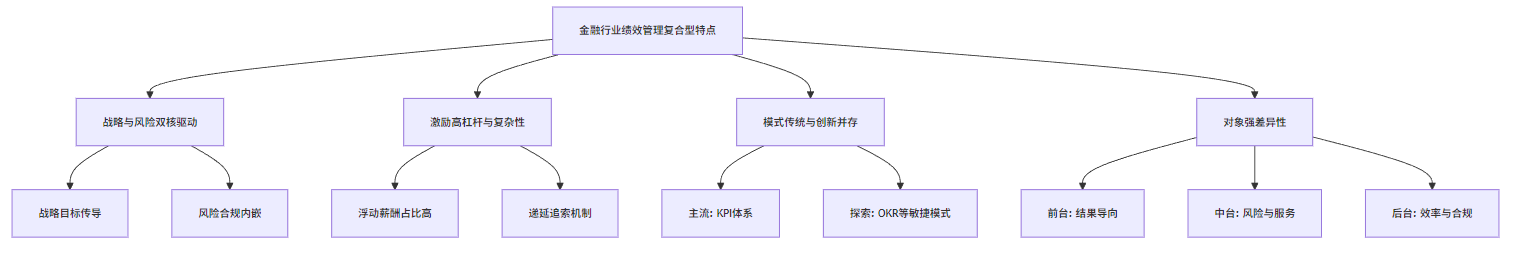

金融行业绩效管理兼具“战略与风险双核驱动”“激励高杠杆与高度复杂”“模式传统与创新并存”“对象强差异性”四大特点,这些特点既构成其专业优势,也埋下了后续挑战的伏笔。

图示:金融行业绩效管理的“四重面孔”框架

1. 战略与风险的“双核驱动”

在金融机构中,绩效管理从来不是单纯“对完成任务打个分”,而是承载着“战略解码+风险约束”的双重职能。

一方面,战略导向十分明显:

- 银行推进“零售转型”,绩效指标就会体现个人客户数、AUM(管理资产规模)、交叉销售数量等;

- 证券公司强调“投行+资管双轮驱动”,则会在项目承揽、投行费用、资管规模与收益上强化考核;

- 保险机构布局“综合金融”,绩效体系就会将个险、银保、团险等多渠道产能与结构纳入视野。

从实践看,绩效指标事实上是战略落地最“硬核”的语言。没有写进指标的战略,在一线员工看来往往只是“口号”。

另一方面,风险与合规深度嵌入绩效体系:

- 银行采用RAROC(风险调整资本收益率)等指标,要求在风险加权资产基础上评估收益;

- 监管部门明确要求绩效与薪酬不得诱导过度冒险,高风险业务条线设置风险调整系数与扣减机制;

- 合规事件、操作风险事件往往直接影响个人和团队的绩效评级,甚至触发“降级封顶”。

这使得金融行业的绩效管理,天然带有“第二道甚至第三道防线”的属性。问题在于,一旦风险权重设计不当,就可能压制合理的业务创新,这一点在后文会展开。

2. 激励的“高杠杆”与“复杂性”

与很多制造业或传统服务业相比,金融业薪酬结构中的浮动部分占比更高,尤其是前台业务条线。某薪酬报告显示:

金融行业高管和中层干部的总现金收入,浮动薪酬占比较大,且绩效奖金是薪酬竞争力的关键组成部分。

这意味着:

绩效结果几乎等同于“收入结果”,激励杠杆非常明显。

但这种“高杠杆”并非简单的“业绩好就多发钱”,而是叠加了多重复杂性:

- 跨年度的递延支付:为了避免短期冒险,一部分奖金被延后发放;

- 追索与扣回机制:若事后发现业务风险暴露或合规问题,已有奖金可被部分追索;

- 团队与个人的权重平衡:既要突出“多劳多得”,又要避免过度个人英雄主义,影响协作。

从管理视角看,这种复杂性是基于风险特征的合理设计;但从员工视角看,绩效结果的“可理解性”和“可预测性”降低了,很容易演化为“我也说不清自己到底能拿多少”的困惑感。

3. 模式的“传统惯性”与“创新探索”并存

调查显示,KPI模式仍然是包括金融机构在内的大多数中国企业的绝对主流。其优势在于:

- 指标可量化、可追踪;

- 有利于控制整体薪酬成本;

- 在监管与审计环境下,更容易“说清楚”。

因此,在绝大多数银行、保险和证券公司:

- 前台业务条线以KPI为核心——如规模、收入、利润、逾期率等;

- 中后台多采用“岗位职责完成度+少量KPI”的混合模式。

但与此同时,部分机构也在尝试引入更敏捷的模式:

- 科技与创新部门试点OKR,用“目标+关键结果”引导创新项目;

- 某些以数字化为重点的业务线,将OKR嵌入项目制团队,弱化年初一口气设定全年的僵化做法;

- 对部分管理者群体推行“季度目标+月度Check-in”的持续对话机制。

笔者在实践中看到的是:传统KPI系统和新型敏捷绩效模式,在同一个金融企业内并行存在,有时配合得当,有时则互相“打架”。如何找到适配边界,是后续需要解决的管理课题。

4. 对象的“强差异性”:前中后台“三个世界”

金融机构的组织结构复杂、业务类型众多,不同条线的绩效逻辑差异极大,几乎构成了三个“不同世界”:

- 前台业务条线(如公司金融、零售业务、投行、理财销售)

- 强结果导向,业绩指标与收入高度绑定;

- 考核周期相对较短,更看重当期产出。

- 中台条线(如风控、合规、授信管理、资管投研)

- 强风险与质量导向;

- 指标更多是违约率、合规事件、投资回撤、风险暴露等;

- 绩效往往需要与市场环境拉开对比才能更公平地评价。

- 后台职能条线(如人力、财务、运营、IT运维)

- 强效率与稳定性导向;

- 指标多为项目交付、流程优化、成本控制与内部满意度等,且较难完全量化。

同一套绩效管理制度,往往要在这三个“世界”之间不断调试与折中。

这也解释了为何不少金融企业HR常常感叹:业务部门觉得指标不够“激进”,职能部门则认为考核“太苛刻、不公平”。

二、光鲜背后的系统性矛盾:N个深层挑战剖析

如果只停留在制度文本层面,金融行业绩效管理看起来“精密而完备”。但当我们回到日常运行现场,就会发现另一面:目标执行扭曲、风险度量失衡、员工动力短期化、流程高耗低效、转型创新受阻。

本模块的核心结论是:

金融行业绩效管理的典型特点在实践中演化为五大系统性矛盾——目标之困、度量之困、动力之困、效率之困与演进之困,它们相互叠加,导致绩效管理偏离“创造价值”的初心。

1. 目标之困:“战略解码”与“执行扭曲”

从战略到一线员工的目标,往往要经过多级分解:董事会→管理层→业务单元→团队→个人。这一解码链路稍有设计不当,就会产生“上有战略、下有对策”的执行扭曲。

常见现象包括:

- 目标颗粒度失衡:上层是抽象的“零售转型”“科技驱动”,落到基层变成简单的“新增客户数”“APP下载量”,中间缺乏对转型质量的把控;

- 目标口径不统一:不同部门对同一指标的定义、统计方式不一致,导致横向比较失真;

- 目标“拍脑袋”,与资源脱节:考核指标持续上升,但对应的人员、预算和IT支持并未同步调整,基层只能靠“加班与透支”硬撑。

笔者在与某区域性银行交流时,对方坦言:

“我们花了很多时间在‘指标加码’,却很少讨论‘指标是否真能代表战略要干的事’。”

结果是:

- 一线员工更关注“完成指标”本身,而非指标所指向的客户价值与业务质量;

- 战略意图在层层传导中被“格式化”,变成数字游戏;

- 基层对“为什么这么考核”缺乏理解,产生抵触情绪。

风险在于:当绩效管理只剩下“数字”,战略就会在执行中慢慢“跑偏”。

2. 度量之困:“风险量化”与“行为引导”的悖论

在金融行业,“能量化就量化”几乎是一种天然偏好。但绩效管理如果只沉迷于可量化指标,很容易忽视那些对长期价值至关重要、却难以量化的行为和结果。

我们可以用一个“象限图”来理解这种偏差:

解释这张“象限图”:

- 高量化·高价值(第一象限):如风险调整后收益、资本回报等,理应是绩效管理重点;

- 低量化·高价值(第二象限):如客户关系黏性、内控文化、团队知识传承,对长期健康极其关键,但难以用简单数字反映;

- 高量化·低价值(第四象限):如某些简单的交易笔数、拜访次数等,在短期容易提升,却可能与实质价值创造弱相关。

从实践观察看,金融机构的绩效管理常常在第一与第四象限“用力过猛”,而对第二象限关注不足:

- 销售人员为冲业绩,短期内增加交易量,却牺牲了客户长期体验;

- 投研团队为追求阶段排名,选择风险暴露更高的投资策略,而忽视组合长期稳健性;

- 内控与流程优化工作,因为难以被指标“看见”,在资源配置上被边缘化。

这就形成了一个悖论:

越是强调量化,越可能在行为引导上“偏离价值”。

而一旦出现合规或风险事件,事后再从绩效维度去“追责”,往往又会伤害员工对体系的信任。

3. 动力之困:“薪酬杠杆”与“发展缺失”的失衡

从知识搜索结果可以看到:

很多中国企业推行绩效管理的首要目的,是实现公司目标和进行奖金分配,而“为了促进员工成长”而推行绩效管理的,只有大约四分之一。

在金融机构中,这种现象有过之而无不及:

- 绩效周期结束后,最受关注的是“奖金多少”“评级多少”,而不是“这段时间我学到了什么”“接下来怎么做得更好”;

- 绩效面谈更多是单向宣读结果,反馈集中在“完成/未完成”,缺乏对能力和潜力的讨论;

- 一线管理者缺乏教练式管理能力,也缺少有效工具,绩效管理在实际操作中被简化为“打分+分钱”。

某中小金融企业的案例就颇具代表性:

公司尝试对职能部门引入KPI考核,结果员工强烈反弹,认为“这是变相扣工资”;与此同时,高绩效员工也抱怨,“除了拿到更多奖金之外,看不到更清晰的成长路径”。

这种状况的长期后果包括:

- 绩效体系的“威信”被削弱:员工将绩效视为“管理者的工具”,而非“共同成长的机制”;

- 高潜人才更易流失:他们需要的,不只是当年的高奖金,还有清晰的职业发展与能力提升路径;

- 组织学习受阻:缺乏基于绩效结果的复盘与经验沉淀,企业难以形成真正的“学习型组织”。

从动机理论看,如果绩效管理只满足短期外在激励,而忽视内在动机与成长需要,就很难支撑高要求、高强度的金融工作环境。

4. 效率之困:“复杂考核”与“手工低效”的消耗

大量调研都指出,企业在绩效管理上投入了大量时间与精力,却往往感受不到匹配的回报。金融机构在这方面尤为典型:

- 目标设定阶段:多轮讨论、反复修改,跨部门协调指标口径;

- 过程管理阶段:进度填写、数据汇总、层层上报;

- 评估阶段:不同维度的表格填写、绩效校准会议、排名与分布调整;

- 结果应用阶段:奖金预算测算、薪酬校验、合规审查。

在很多机构里,这些工作仍然高度依赖Excel表格+邮件+线下会议。HR和一线经理普遍反映:

“一到绩效季,日常管理工作基本被挤占,大家都在忙着‘填表’。”

更重要的是,这种繁琐并不一定换来更高的公正性和透明度:

- 数据口径不统一、版本反复更新,导致员工对结果产生质疑;

- 某些团队忙于“包装”绩效材料,真正高价值的贡献反而不容易凸显;

- 管理者将大量时间耗费在“对表”和“走流程”上,无暇深入辅导团队。

当绩效管理变成了一项“高耗”的行政工程,而不是“高效”的管理工具时,其正当性就会被越来越多员工和管理者质疑。

5. 演进之困:“稳定合规”与“敏捷创新”的冲突

近年来,“敏捷”“OKR”“持续反馈”等词汇也逐步进入金融机构管理者的视野。很多人都在思考:金融行业是否也需要更敏捷的绩效管理模式?

矛盾在于:

- 金融业以稳健与合规为核心文化之一,监管环境要求绩效考核“说得清、查得到、可追溯”;

- 敏捷绩效则强调目标的动态调整、频繁迭代与试错空间,这与传统“年初锁定指标、年终统一结算”的模式存在天然张力。

不少受访的金融企业管理者表示,完全取消年度评估、完全打破等级分布的做法,在短期内并不现实。原因包括:

- 管理者尚未普遍具备高质量持续反馈的能力;

- 企业文化对“公开坦诚反馈”“扁平化沟通”的接纳程度有限;

- 风险与合规团队担心“过程太灵活,边界难以把控”。

结果就是:

- 高层意识到需要变革,却不敢轻易放弃原有“安全框架”;

- 基层试点一些敏捷做法,却难以与主体系兼容,成为“局部实验”。

这形成了典型的“演进之困”:

一边是稳定合规的刚性要求,一边是数字化与业务创新对敏捷绩效的实际需求,两者之间尚未形成成熟的融合范式。

表1 传统绩效困境与数字化赋能价值对照

为方便后续展开,我们可以用一张表概括上述矛盾,与潜在的数字化破局点相对照:

| 挑战维度 | 传统模式下的典型表现/痛点 | 数字化赋能后的关键改变与价值 |

|---|---|---|

| 目标解码 | 目标分解链条长、过程不透明,基层难以理解战略意图 | 战略-部门-个人目标在线联动,实时可视;支持自上而下与自下而上对齐 |

| 度量体系 | 过度聚焦可量化短期指标,忽视长期价值与行为维度 | 支持财务、风险、行为等多维数据整合,平衡短期结果与长期价值 |

| 员工动力 | 绩效=奖金分配工具,发展功能弱化,反馈滞后 | 嵌入周期性Check-in与发展对话,结合学习与职业发展路径 |

| 运行效率 | Excel+邮件+线下会,数据重复录入,版本混乱,流程周期长 | 一体化系统自动拉取业务数据,流程在线流转,评分与审批可视化 |

| 变革演进 | 年度固定指标难以适配业务变化,敏捷试点与主体系割裂 | 支持目标动态调整与版本记录,为“稳中有变”的敏捷绩效提供技术底座 |

三、数字化赋能:重塑金融绩效管理的核心杠杆

很多企业已经意识到:仅仅优化几张绩效表格、修改几条制度条款,无法真正改变绩效管理体验。要从根本上提升金融行业绩效管理的有效性,必须借助数字化手段重构“战略—目标—执行—反馈—激励—发展”的整个闭环。

本模块的核心结论是:

以一体化、智能化的绩效管理数字化平台为支撑,可以在“目标对齐、过程反馈、风险与价值的综合评估、管理体验提升”四个方面形成新杠杆,把绩效管理从“成本中心”转变为“价值赋能中心”。

1. 打通数据:让“战略—目标—执行”真正对齐

要解决前文提到的“目标之困”,仅靠纸面沟通很难奏效。关键在于通过系统打通从战略到个人任务的全链路数据,让“每一个人都能在屏幕上看见自己与战略的关系”。

具体可以从几个层面理解:

- 战略地图与关键指标在线化

将董事会和管理层确定的战略主题(如“零售转型”“绿色金融”“数字化运营”)转化为在线的战略地图,与对应的核心KPI/OKR挂钩,形成“可视化的战略画布”。 - 部门与个人目标联动

部门目标设定与个人目标设定在同一系统中完成,系统自动呈现“向上追溯”和“向下分解”的关系,避免各自为政;

员工可以清晰看到:自己负责的每一项关键结果,对应哪条战略主线。 - 业务数据自动同步到绩效过程

与业务系统(如信贷、交易、投研系统等)打通,将关键业务数据自动同步到绩效目标的进度中,减少“人工填报”,也提升数据客观性。

这样做有几个直接收益:

- 管理层可以实时看到战略目标在各层级的分解与完成情况,及时调整策略;

- 部门之间在指标口径上“有据可依”,减少扯皮;

- 员工对绩效结果的信任度提升,因为数据源更清晰、过程更透明。

从这个意义上说,绩效管理数字化首先是“可视化战略”的过程。

2. 构建沟通闭环:从“年终算账”走向“持续反馈”

前文提到的一大痛点是:绩效管理变成了“年终秋后算账”,员工平时得不到及时反馈,管理者也缺乏辅导抓手。数字化工具在这里可以扮演一个非常关键的角色——把绩效管理嵌入日常工作流程。

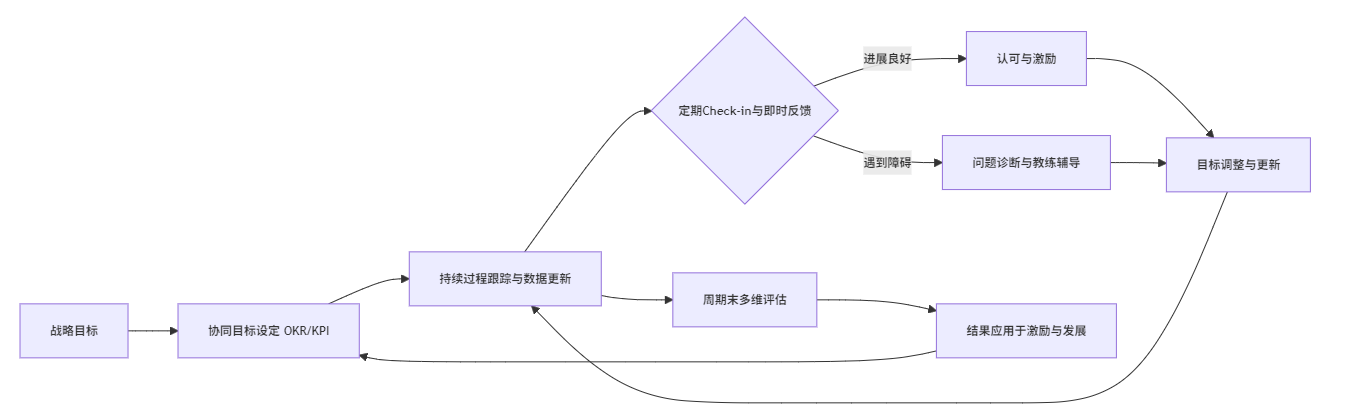

可以用一张流程图来描述这一闭环:

在这个闭环中,数字化系统支持几件关键事情:

- 轻量化的周期性Check-in

比如:每月或每季度,系统自动提醒管理者与员工进行一次简短的目标回顾与障碍讨论;

会话记录与关键结论可以沉淀在系统中,而不是散落在口头或聊天软件里。 - 即时反馈与认可

员工完成重要里程碑或获得客户好评时,管理者可以在系统中即时给予反馈和点亮“成就”,使正向激励不再仅限于年终一次性的奖金分配。 - 问题诊断与辅导记录

当目标偏离轨道时,系统可以帮助双方梳理问题:是资源不足、目标设定不合理,还是能力短板?

对应的辅导计划与学习资源也可以在系统中挂接,形成“绩效-学习-发展”的闭环。

研究表明,那些能够做到频繁目标回顾与持续反馈的组织,在商业表现上往往优于只在年终进行一次“总清算”的组织。金融机构如果能借助数字化平台,把这种频繁沟通嵌入管理日常,不仅可以改善绩效体验,也能在压力较大的工作环境中提供更多“心理安全感”。

3. 智能分析:支撑“风险—绩效”一体化与公允评估

传统绩效管理的一个难题在于:如何在“结果导向”与“风险控制”“行为合规”之间找到平衡。

数字化与智能分析提供了新的工具箱。

(1)整合业务、风险与合规数据

在一体化平台上,可以将以下数据纳入评估视野:

- 业务指标:如收入、利润、规模、转化率等;

- 风险指标:如不良率、逾期率、压力测试结果、VaR等;

- 合规指标:如合规事件记录、审计发现、强监管检查结果;

- 行为与价值观指标:如内部举报记录、行为问责、团队评价等。

通过模型或规则,将这些维度综合进个人或团队的绩效画像中,让“高业绩+高风险”的情况难以在绩效上被简单美化,同时也避免“为控制风险而一刀切地压制正常业务发展”。

(2)引入多维评价与预测分析

在技术成熟的机构中,还可以进一步应用:

- 360度反馈:除上级评价外,引入同级、下级和内部客户的评价,平衡单一视角的偏差;

- 跨项目贡献度分析:量化员工在多个项目中的协作与知识贡献,而不是只看“项目负责人”的绩效;

- 风险行为预警:通过数据模型识别可能的异常行为模式(如业绩短期激增与风险暴露上升并存),对绩效评价给予提示。

需要强调的是,智能分析的目的是“辅助管理判断”,而不是“替代管理者”。

真正的价值在于:

- 为绩效沟通提供更全面的数据依据;

- 帮助发现潜在问题与优秀实践;

- 减少人为主观偏见和信息不对称。

4. 提升体验:让管理者与员工从“表格地狱”中解放出来

无论何种先进理念,如果在落地层面依赖大量手工操作、反复填表、跨系统搬运数据,最终都会被一线管理者“投票否决”。

绩效管理数字化的另一个关键价值,就是让管理者和员工“省事”。

具体而言,可以带来几类体验的改善:

- 自动化数据拉取与计算

与业务系统对接后,员工无需手动录入大量流水数据,系统可自动按预设口径汇总;

复杂的权重计算、加减分规则由系统执行,减少人工算错的风险。 - 流程在线流转与可视化

目标设定、审批、校准、申诉等流程都在线完成,状态一目了然;

员工不再需要追着领导签字,HR也不用到处催收表格。 - 统一界面与移动化访问

管理者可在PC端查看团队整体绩效看板,也可在移动端完成日常反馈与审批;

员工可以随时登录,查看自己的目标进度、反馈记录与学习建议。

从实践反馈看,当绩效管理系统真正减少了管理者和员工的“无效负担”时,他们才会愿意在这个系统上投入真诚的时间进行沟通与思考。

表2 金融企业绩效管理数字化转型能力清单

为了更具操作性,可以将金融机构在绩效管理数字化上的关键能力,梳理为一张“能力清单”:

| 能力领域 | 关键系统功能/技术支撑点 | 期望达成的管理成效 |

|---|---|---|

| 目标与战略协同能力 | 战略地图与目标分解模块;OKR/KPI在线设定与对齐;多级目标联动 | 实现战略-部门-个人目标的透明对齐,减少解码失真 |

| 持续反馈与沟通能力 | Check-in机制;反馈与认可功能;移动端绩效沟通 | 将绩效沟通从年终评估转变为全年对话,增强发展导向 |

| 数据整合与智能分析能力 | 与业务/风控/合规系统对接;多维数据仓库;分析与可视化引擎 | 支撑“风险-绩效”一体化评估,发现问题与亮点,提升决策质量 |

| 运行效率与流程管理能力 | 绩效流程配置引擎;在线审批与提醒;自动计算与报告生成 | 大幅降低手工工作量,缩短绩效周期,提高制度执行的准确性与一致性 |

| 员工体验与发展支持能力 | 员工绩效看板;与学习平台打通;职业发展路径展示 | 让员工看见自己的进步与差距,把绩效结果转化为个体成长动力 |

结语:从“会算账”到“算好账”的绩效新范式

回到文章开头抛出的那个问题:金融行业企业绩效管理现状如何?

如果只用一句话概括,笔者的观察是:

“外表精密、内里掣肘;制度完备、体验不足;会算账,却未必在算真正该算的那本‘价值账’。”

围绕这一判断,可以从三个层面做一个收束。

1. 理论层面:绩效管理是一套“价值治理系统”

在金融行业,绩效管理绝不只是“HR工具”,而是一套组织内部的价值治理系统,至少包含三重内涵:

- 战略价值:通过目标与指标,传递企业希望创造的长期客户与股东价值;

- 风险价值:通过风控与合规指标,约束不当行为,避免“用错误方式赢得短期胜利”;

- 人才价值:通过反馈与发展机制,帮助员工不断提升能力,支撑业务持续演进。

如果绩效管理只停留在“算奖金”的层面,而没有真正发挥这三重价值,就难以称之为成熟的金融行业绩效管理体系。

2. 实践层面:理念进化与数字化赋能必须“同频共振”

单纯依赖制度修修补补,难以跳出现有困局;而只有技术、没有理念升级,也只会形成新的“数字化表格”。对金融机构来说,更现实的路径是:

- 在理念上,从“管控与排名”走向“价值创造与发展”。

这并不意味着放弃业绩导向,而是在业绩导向之上,加入风险、合规与人才发展的多重权衡。 - 在机制上,平衡结果与过程、短期与长期、个体与团队。

既要看“今年赚了多少钱”,也要看“承担了多大风险、为未来打下了怎样的基础”。 - 在技术上,构建绩效管理数字化平台,将战略地图、目标对齐、过程跟踪、数据整合、反馈对话、激励分配和学习发展串成一个真正闭合的管理链条。

只有当理念与技术“同频共振”,绩效管理才能从“高耗低效的行政工程”转变为“高价值的经营工具”。

3. 行动层面:从一个痛点、一个场景开始

对于正在思考如何优化绩效的金融机构HR和管理者,笔者的建议是:不要试图一次性重构所有东西,而是从最关键的一个矛盾入手。

可以考虑的切入点包括:

- 如果战略落地困难且目标常被抱怨“拍脑袋”——

先从“目标分解与在线对齐”入手,推动战略地图+OKR/KPI一体化管理; - 如果员工对绩效抵触情绪大、发展感弱——

先从“Check-in机制与反馈工具”入手,真正把绩效对话的频率与质量提上去; - 如果HR和管理者被“表格地狱”困扰——

先从“绩效流程在线化与数据自动化”入手,让大家从繁琐事务中解放出来,腾出精力做真正的管理工作。

在这个过程中,持续用数据说话、用体验说服,一点点积累信任和改进成效。随着数字化平台能力的完善、管理者能力的提升、组织文化的成熟,金融行业才有可能从“会算账”真正走向“算好账”:

既能驾驭风险,又能激发创新;

既能实现盈利目标,又能成就员工发展;

既能应对当下监管要求,又能支撑未来业务转型。

这,也许就是金融行业绩效管理从“价值衡量者的困境”走向“价值创造者的新范式”的必经之路。